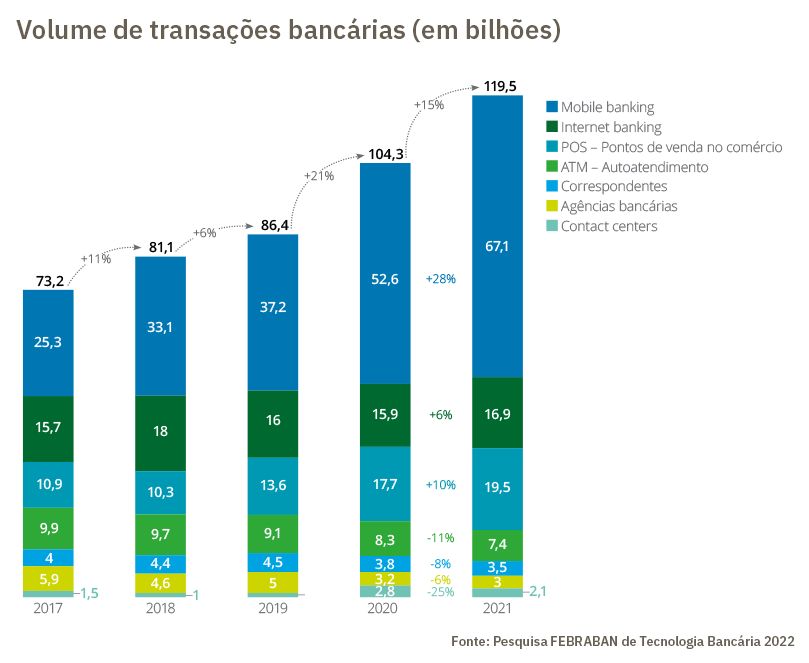

O crescimento do mobile banking é destaque junto a novas tecnologias. A pesquisa de tecnologia bancária da Febraban, divulgada em 2022, revelou que as transações feitas em meio digital continuam sendo impulsionadas pelos meios móveis.

As operações realizadas neste âmbito tiveram acréscimo de 28% em um ano, passando de 53% para 67% de 2020 para 2021. A diferença fica ainda mais expressiva ao analisarmos os anos anteriores:

De forma geral, os números indicam que sete em cada dez transações financeiras estão nos canais digitais.

Por isso, a digitalização é um tema cada vez mais recorrente entre instituições financeiras, e você vai ficar por dentro dos recursos tecnológicos que estão no radar do mercado para acompanhar as tendências e impulsionar os resultados de mobile do seu negócio.

9 tecnologias fundamentais para o crescimento do mobile banking

Utilizando como referência o levantamento da Febraban sobre investimentos em tecnologia no mercado, listamos a seguir quais são as prioridades das empresas do segmento financeiro sob essa perspectiva.

Confira na sequência!

Segurança cibernética

À medida que os recursos tecnológicos são aprimorados, os crimes cibernéticos também evoluem. Segundo apurações do relatório Cost of Data Breach Report 2021, da IBM, um vazamento de dados leva, em média, 212 dias para ser identificado.

Enquanto isso, a violação de informações acumula prejuízos como:

- impacto financeiro negativo;

- perda de clientes;

- queda da confiabilidade em serviços e produtos digitais.

Por essa razão, mecanismos robustos para mitigar ataques cibernéticos e reduzir ameaças no mercado financeiro ocupam o topo da agenda das organizações do ramo.

Entre as soluções, estão rotinas de proteção (com o uso de firewalls e anti-malware, por exemplo) e plataformas especializadas para amparar transações.

Inteligência Artificial (IA) e Machine Learning

Outra grande aposta está em modelos preditivos para compreensão do comportamento do consumidor e consequente aperfeiçoamento da experiência oferecida aos clientes. A Inteligência Artificial e o Machine Learning (ML) são os pivôs desse movimento.

Executivos de TI das instituições financeiras afirmam que a aplicação dessas tecnologias é muito forte em questões como:

- oferta de crédito;

- cobranças;

- centrais de atendimento.

O objetivo é promover a hiper personalização de produtos, preços e serviços, qualificando a interação com o público e melhorando a eficiência estratégica das operações.

Cloud

Recursos sob demanda, eficiência no armazenamento e controle de dados e soluções seguras são características que orientam a corrida pela ampliação dos recursos de TI entre players do mercado financeiro.

Cloud-first é uma opção que oferece flexibilidade e pode transformar rapidamente a estrutura de tecnologia de uma empresa. Nessa linha, existem diferentes configurações entre os negócios financeiros:

- aplicações nativas em Cloud;

- instituições em migração;

- instâncias híbridas, mesclando Cloud privada e Cloud pública.

E na sua instituição financeira, qual é o cenário atual? É preciso considerar a realidade de cada organização a fim de escolher o modelo de Cloud Service que seja mais vantajoso.

Big data

Quanto mais conhecimento sobre o usuário, melhor. Isso exige um bom aporte de ferramentas capazes de exercer funções de big data e analytics, incluindo-as como mais uma grande aposta entre as inovações para mobile banking.

Muito disso se deve ao preparo das empresas para a última fase e transformações provocadas pelo Open Finance, o que evidencia a necessidade de análises mais apuradas e processamento de uma quantidade cada vez maior de informações.

Computação quântica

A gestão de investimentos e projeção de riscos são áreas em que aplicações de computadores quânticos têm grande potencial de crescimento. Apesar do custo elevado dessa tecnologia, ela também faz parte das ferramentas visadas por negócios do ramo financeiro.

Baseada em princípios da física quântica, esse tipo de computação é considerado disruptivo e consegue ultrapassar a lógica binária da programação. Assim, dados compartilhados e combinados podem alcançar níveis diferenciados de adequação de produtos aos perfis dos consumidores.

Process Mining (Mineração de Processos)

Visões intuitivas a partir da exploração de dados reais são a vantagem do Process Mining, uma metodologia capaz de aumentar a eficácia em processos digitais transacionais.

A aplicação dessa tecnologia pode servir para abertura de conta, gestão de reclamações e processos de procurement, e utiliza-se de logs extraídos dos sistemas dispensando preparação e enriquecimento de dados para gerar análises.

Internet of Things (IoT)

Acompanhando o crescimento do mobile banking, a abordagem à Internet das Coisas envolve a colaboração remota de colaboradores, a troca de informações entre sistemas e a otimização da manutenção de equipamentos em uma agência phygital – ou seja, em que físico e digital se conectam.

Para além do nível do monitoramento, a IoT é fundamental na obtenção de insights operacionais e análises preditivas, ambas baseadas em alta disponibilidade de dados.

Essa tecnologia auxiliará as instituições a criarem sistemas mais eficientes e enxutos, e a oferecerem produtos mais adequados aos clientes, com custos menores.

Blockchain

O blockchain integra o crescimento do mobile banking pois proporciona um modo rápido, seguro e extremamente confiável de verificar informações.

Basear o processamento de pagamentos e transferências no modelo das transações com criptomoedas, por exemplo, é fundamental para garantir transparência, eficiência e seamless, com menor custo de processamento.

Em segurança de dados, pode ser uma maneira de garantir o armazenamento de informações de clientes, diminuindo a energia e gastos empenhados nisso. E, ainda, pode ser usado na verificação da identidade.

5G

A tecnologia 5G também figura entre as expansões de tecnologia para bancos, fintechs, insurtechs e seguradoras. A velocidade em conexão vai proporcionar a configuração de novos modelos de negócio, e o 5G promete mudar o futuro das telecomunicações.

Entre os benefícios trazidos por esse avanço em conectividade, estão:

- frictionless na transformação de pontos de venda em hubs, com oferta completa de serviços ao cliente;

- operações mais ágeis, com rápida autenticação e análises mais inteligentes;

- processos cada vez mais automatizados, favorecendo a experiência do consumidor;

- infraestruturas mais robustas para prevenção de fraudes;

- praticidade aos meios de pagamento com o uso de dispositivos vestíveis (wearables).

Essa é uma das tecnologias que atraem mais atenção do mercado, dada sua importância para permitir que outros recursos possam ser desenvolvidos e utilizados.

Então, aqui vai uma dica para complementar essa leitura!